继境外债务重组计划获法院批准之后,旭辉控股集团(00884.HK,以下简称“旭辉控股”)的境内债务亦迎来了重大进展。

9月15日,旭辉控股公告称,该公司境内债券重组方案已获得相关债券持有人会议表决通过。

据了解,旭辉控股的境内债券重组方案主要涉及其附属公司旭辉集团股份有限公司(以下简称“旭辉中国”)发行的七笔存续公司债券,合计本金约100.61亿元。该重组方案对上述债券的本息偿付安排进行调整,并提供包括债券购回、股票经济收益权、以资抵债及一般债权等重组选项。

根据安排,旭辉中国将根据债券持有人会议议案的相关约定,安排相关债权人就其持有的债券在重组选项中进行选择及分配。

对于此次百亿境内债务重组方案获通过,旭辉控股CFO杨欣表示,这将有效缓解公司未来的流动性压力,压降债务压力,改善整体财务状况和资产负债表,为公司逐步回归良性发展创造有利条件。

“房地产市场仍处于筑底期,行业也正在经历深刻转型。未来,旭辉将严格按照重组方案履行企业责任,积极兑现承诺。以二次创业的精神拥抱变化,努力活下去、站起来。”杨欣称。

超583亿境内外债务重组实质性完成

具体来看,旭辉控股此次境内重组主要涉及债券分别为“H22旭辉1”“HPR旭辉1”“H20旭辉3”“H21旭辉2”“H21旭辉3”“H20旭辉2”“H21旭辉1”等七笔公司债。

上述七笔债券是旭辉控股旗下存续的所有公司债券。除了上述债券外,目前旭辉控股还存续有“22旭辉集团MTN001”“22旭辉集团MTN002”两笔中期票据,合计本金约5.31亿元。

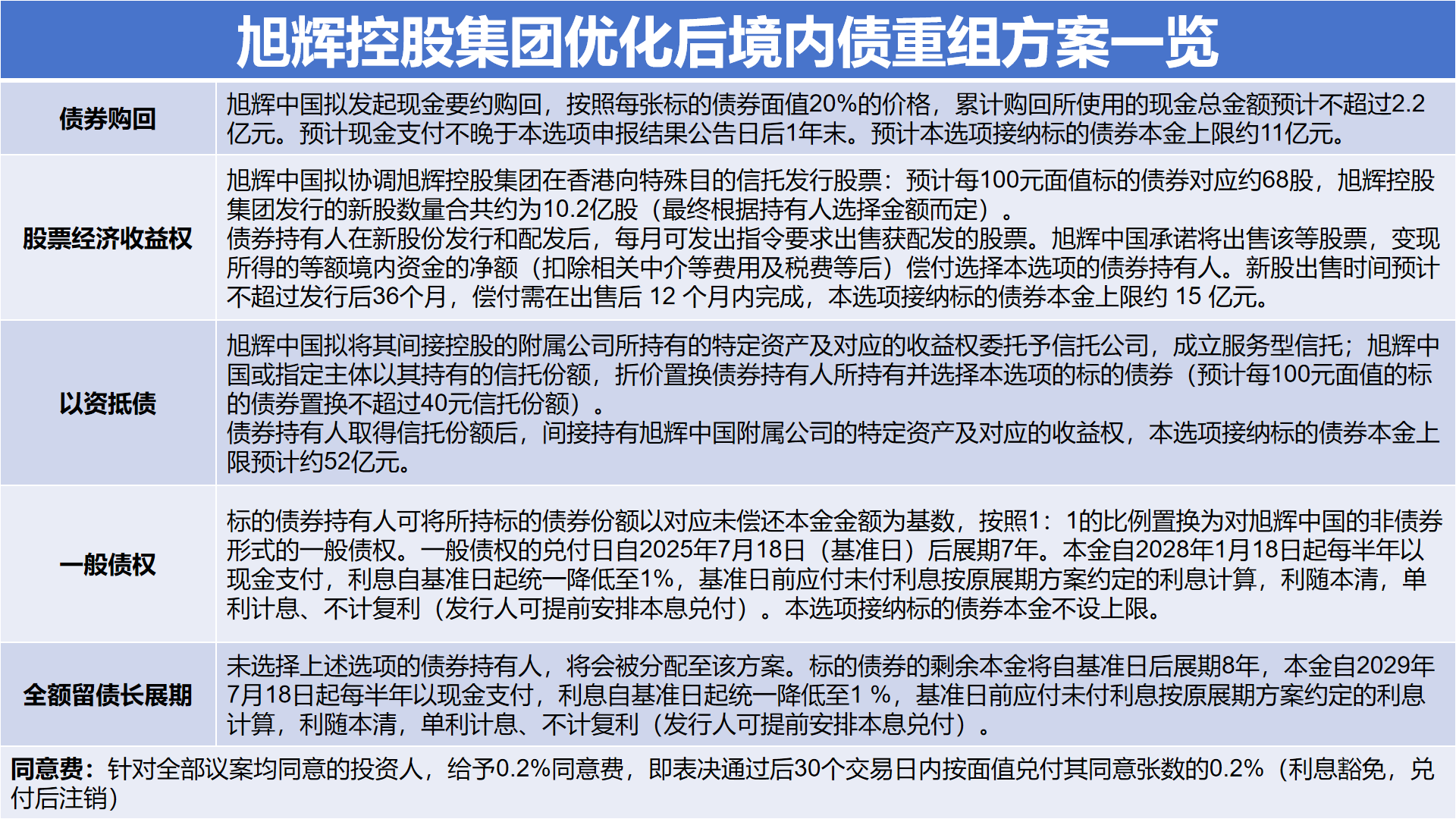

今年5月23日,旭辉控股发布公告,披露了境内债重组方案框架,共提供了五种选项供债权人选择,分别为债券购回、股票经济收益权、以资抵债、一般债权,以及全额留债长展期。

此后7月8日,旭辉向债权人定向发送了优化后的重组方案。根据时代周报获得的优化重组方案,相较于最初的重组方案框架,旭辉控股进行了多项调整:例如将现金兑付比例提升至20%、以资抵债兑付率提高至40%、提高定增股票上限至10.2亿股、缩短留债展期时间至7-8年等。

此外,旭辉针对全部议案均同意的投资人,还给予0.2%同意费,即表决通过后30个交易日内按面值兑付其同意张数的0.2%(利息豁免,兑付后注销)。

中国企业资本联盟副理事长柏文喜接受时代周报记者采访时表示,旭辉控股境内债重组条款在行业中处于较优水平,尤其是“以资抵债”选项——兑付比例高且对应资产质量较优,能为希望尽量减少损失、同时保留一定收益上行潜力的债权人,提供风险与收益的平衡选择。

值得一提的是,此前6月26日,旭辉的境外债务重组计划协议已获香港高等法院批准。

据悉,旭辉的境外债务重组计划共包含本金约44.9亿美元的12笔高级债、永续债和可转债,以及本金约23.1亿美元的13笔境外贷款,总计本金68亿美元,折合人民币约483亿(按9月16日汇率计算)。

据此计算,当前旭辉控股共有超583亿元境内外债务完成实质性重组。

林中称旭辉“站起来”还需三年时间

对于旭辉控股而言,如此高额的境内外债务重组能助力其削债多少?在今年5月召开的债权人说明会上,杨欣曾有过预测。

他指出,截至2024年底,集团有息负债为866亿元,其中约70%为信用债。若完成境内债和境外债大重组,旭辉整体的信用债规模预计将缩减50%以上,至300亿内,存量债务久期延至9-10年,利率也将下调至可承受的水平。

不过,在董事局主席林中看来,通过债务重组修复资产负债表,只是旭辉控股从 “活下来” 到“彻底站起来” 的第一个阶段。后续公司还需依次经历修复信用、恢复投资、恢复盈利、恢复分红等关键阶段。

那么旭辉控股距离“站起来”还有多远?今年8月15日,林中在公司内部信中给出了答案。他表示,“前途是光明的,道路是曲折的。距离旭辉真正‘站起来’,可能还需要三年时间,挑战、困难、压力依然很大。我们不能松懈,不能因为看到曙光就停下脚步。”

从最新中报数据可以看出,公司与‘站起来’的目标尚有不小的差距。今年上半年,旭辉控股实现营业收入为122.81亿元,同比减少39.22%;归母净利润为-63.58亿元,亏损较同去年同期的-49.39亿元有所扩大;毛利率从2024年同期的13.4%降至8.0%。

至于销售方面,今年前六月,旭辉控股实现合同销售金额101.6亿元,同比减少50%;合同销售面积为98.93万平方米,同比减少40.3%。

为应对当前局面,旭辉控股已明确了转型方向。此前在5月的债权人说明会上,林中曾表示,未来旭辉将转向“低负债、轻资产、高质量”发展路径,并聚焦“收租、自营开发业务、房地产资管业务”三大核心业务板块。

其中,旭辉将大力发展房地产资管业务。林中指出,旭辉将学习美式开发商的成功经验,往铁狮门、黑石方向发展。未来,资管双GP模式将实现风险隔离,即资金方主导募资,项目方专注运营,辅以小股投资强化利益绑定,规避重资产高杠杆风险。

不过,这一转型路径的落地效果仍待时间检验,后续其资管业务能否逐步成为营收“第二增长曲线”,或将是判断旭辉控股能否回归稳健经营的重要指标之一。

房企化债加速,机构称从“风险缓释”进入“风险化解”

就在旭辉官宣境内债重组方案获通过的同一天,另一家上市房企也宣布其债务重组的重大进展。

9月15日,佳兆业集团(01638.HK)公告称,其境外债务重组所有条件均已达成,重组方案于当日已全面生效。据悉,佳兆业集团已根据重组计划向合格债权人发行了总额约133.72亿美元的6档新票据与8档强制可换股债券。新票据与强制可换股债券预计于9月16日在新加坡交易所上市。

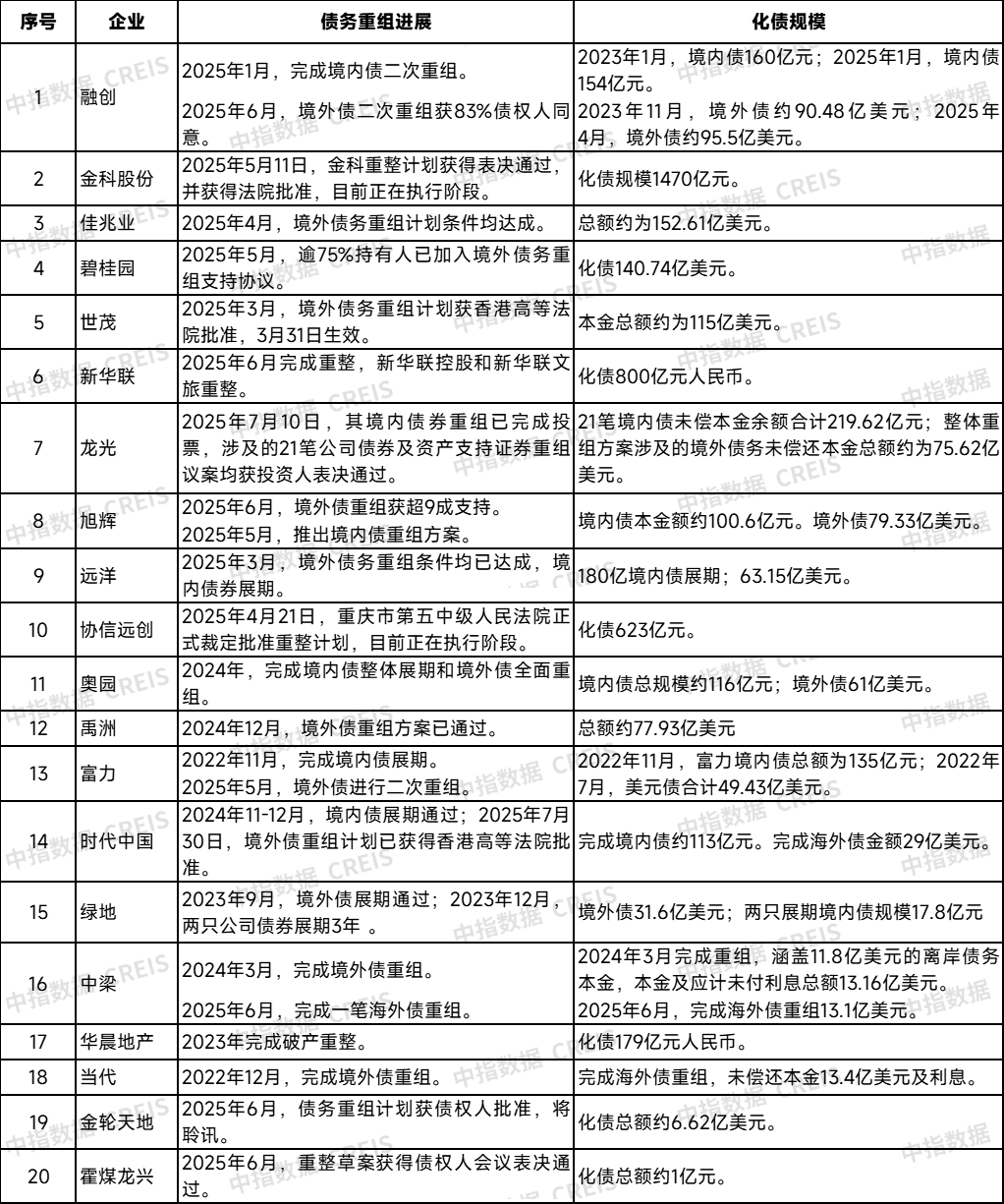

事实上,近期房企化债进程明显提速。在更早前,龙光集团(03380.HK)境内债以及世茂集团(00813.HK)、禹洲集团(01628.HK)等房企境外债重组,均已先后获得通过。

东吴证券发布研报指出,近年来由于房地产行业持续深度调整,房企面临严峻的财务困境,债权人对其偿债能力预期下修,预计2025年有望迎来房地产公司债务重组的高峰。

另据中指研究院统计,2020年至2025年,共计70余家房企发生债务违约。截至今年8月,已经有20家出险房企债务重组、重整获批,化债总规模超过12000亿元。

值得关注的是,从当前化债方案看,本轮化债浪潮与过去最大的不同,在于房企思路已从 “展期” 转向 “削债”。

以禹洲集团为例,其针对约66.8亿美元的境外债务,采用的重组方案包括将现有票据持有人的票据转换为新的美元票据,以及禹洲集团新发行的普通股股票,同时提供现金代价选项,预计将削减约35亿美元的境外债务本息偿付压力。

更具代表性的是融创中国(01918.HK),其在2025年4月中旬发布的境外债务二次重组方案中,针对总规模约95.5亿美元的境外债务重组采用了“全额债权转股权”模式。若境外债重组成功后,融创中国将成为行业第一家境外债基本清“零”的大型房企。

对此,评级机构中诚信国际在9月15日发布专题研究报告中解释称,在本轮房地产深度调整周期之初,多数出险房企“以时间换空间”,选择到期个券展期作为主要应对手段,其背后逻辑是寄望于地产后市回暖后资产价格回升,公司实现回血。

然而,过去三年房地产市场持续深度调整,叠加出险房企自身销售表现显著弱于行业平均水平,导致此策略效果远不及预期,出险房企在个券展期到期后仍然面临兑付压力,部分出险房企的重组方案(以展期为主)也面临执行困难。

该机构认为,如今出险房企的化债思路发生根本性转变,正加速转向更实质性的“削债”,又或是选择破产重整等路径。这一“务实”转变既反映了市场参与主体对行业现状的妥协和后市判断趋于理性,也意味着房企化债从“风险缓释”阶段即将进入“风险化解”阶段。

不过,化债效果仍需理性看待。东吴证券此前研报就曾指出,市场暂时尚未形成对企业信用修复及经营能力提升的预期,债务重组的作用主要在于缓解房企短期现金流压力,对推动行业融资修复的作用较为有限。短期现金流压力得以缓解后,中长期房企仍需依靠自身实现稳定经营并逐步增长。其中,具备优质商业资产以及多元化布局的房企,有望率先通过其多元化策略及资产运营能力实现经营修复。

此外,柏文喜则认为,房地产行业仍处于深度调整期,市场出清与风险化解需政策、企业、金融系统多方协同。在他看来,未来具备稳健现金流、聚焦核心城市、创新能力强的房企有望率先突围。